Antes de empezar conviene hacer algunas aclaraciones. Primero, donde hay dos economistas hay tres opiniones. Segundo, hay que saber de economía para no ser engañado por los economistas, como decía Joan Robinson, discípula directa de Keynes. Tercero, la economía es (intenta ser, no con demasiado éxito) una ciencia, social, donde los números son importantes, pero mucho más es el cómo se los interpreta. Y acá los juicios de valor juegan, y mucho. Y como son inevitables, lo importante es no tratar de ocultarlos bajo una capa de neutralidad técnica que nunca es tal.

Sí basarse en datos y hechos, y tomar toda la evidencia disponible, no sólo una parte.

¿Que es un fondo buitre? Imagínese un banquero que le cae mal a los banqueros. Un narco con mala fama entre los narcos. Eso es un fondo buitre. Si bien se merecen su propio artículo (y un montón de enfermedades venéreas, para empezar), podemos intentar explicar lo que son en algunos renglones.

Los países, para pedir plata prestada, hacen lo que se llama emitir deuda. Emiten bonos de deuda que son papeles que dicen algo así como “le voy a pagar al que tenga este papel, 100 dólares en el 2020, y además le voy a pagar el 8% anual”. Eso por ejemplo es básicamente el Bonar 2020, un bono emitido en octubre de 2015 (sí, la deuda no es nueva, lo nuevo es que se hable de ella).

Ahora entonces, el país arma un bono de esos, imprime un montón y sale a venderlos a ese lugar extraño que es la bolsa de valores. Y si es negocio, la gente con plata los compra, o sea que el país recibe la plata en ese momento, y tiene que pagar el 8% todos los años y además los 100 dólares cuando sea el vencimiento, en este caso en el 2020. O sea, el país se endeudó. Hasta ahí todo bien. Ahora bien, el loco que compró uno de estos bonos, puede quedárselo hasta el 2020 y cobrarlo, o puede jugar al monopoly y tratar de venderlo, si hay muchos intersados en comprarlo y por tanto lo puede vender más caro de lo que lo compró. Y así sucesivamente, el nuevo dueño lo puede comprar y vender, y así se compran y venden los bonos y acciones en la bolsa de valores, acá y en todo el mundo. Obviamente todos quieren comprar barato y vender caro, pero no todos lo consiguen, en fin, eso es otro tema.

Lo que sí importa es que cuando un país como el nuestro entra en recesión, como hubo desde 1998 hasta la crisis de 2001, los que tienen esos papeles empiezan a desconfiar de que el país pueda pagar los intereses y mucho menos el capital al vencimiento de los bonos, entonces prefieren venderlos cuanto antes para quedarse con la plata y no clavarse con un bono de un pais que puede quebrar. Pero como todos piensan mas o menos lo mismo, todos los que tienen esos bonos quieren venderlos, y nadie quiere comprarlos, entonces bajan mucho de precio. Porque el que compra sólo los compra muy baratos, sino no es negocio, es mucho riesgo digamos.

Ahora bien, hay algunos Fondos de Inversión (el nombre elegante para una sociedad donde alguien administra mucha plata de mucha gente con poca o mucha plata) que se dedican a hacer lo siguiente: cuando un país entra en crisis, y se declara en default (como argentina en 2001), es decir cuando dice que no va a pagar sus deudas, básicamente porque no puede, esos papeles de los que hablábamos pasan a valer casi nada, porque nadie los quiere comprar y todos los quieren vender. Entonces aparecen estos muchachos buitres, y compran por ejemplo por dos dólares un bono que iba a pagar 100 al vencimiento, y se los quedan. Y el país quebrado hace lo que se llaman re-estructuraciones de deuda, como cuando una empresa va a quebrar y hace convocatoria de acreedores, que es llamar a toda la gente a la que le debe plata y decirles “bueno si quiebro no cobran nada, así que mejor arreglemos las deudas, les voy a pagar menos de lo que les debo, y voy a tardar más”. Y la mayoría acepta porque es mejor eso que no cobrar nada.

Lo que sí importa es que cuando un país como el nuestro entra en recesión, como hubo desde 1998 hasta la crisis de 2001, los que tienen esos papeles empiezan a desconfiar de que el país pueda pagar los intereses y mucho menos el capital al vencimiento de los bonos, entonces prefieren venderlos cuanto antes para quedarse con la plata y no clavarse con un bono de un pais que puede quebrar. Pero como todos piensan mas o menos lo mismo, todos los que tienen esos bonos quieren venderlos, y nadie quiere comprarlos, entonces bajan mucho de precio. Porque el que compra sólo los compra muy baratos, sino no es negocio, es mucho riesgo digamos.

Ahora bien, hay algunos Fondos de Inversión (el nombre elegante para una sociedad donde alguien administra mucha plata de mucha gente con poca o mucha plata) que se dedican a hacer lo siguiente: cuando un país entra en crisis, y se declara en default (como argentina en 2001), es decir cuando dice que no va a pagar sus deudas, básicamente porque no puede, esos papeles de los que hablábamos pasan a valer casi nada, porque nadie los quiere comprar y todos los quieren vender. Entonces aparecen estos muchachos buitres, y compran por ejemplo por dos dólares un bono que iba a pagar 100 al vencimiento, y se los quedan. Y el país quebrado hace lo que se llaman re-estructuraciones de deuda, como cuando una empresa va a quebrar y hace convocatoria de acreedores, que es llamar a toda la gente a la que le debe plata y decirles “bueno si quiebro no cobran nada, así que mejor arreglemos las deudas, les voy a pagar menos de lo que les debo, y voy a tardar más”. Y la mayoría acepta porque es mejor eso que no cobrar nada.

Y la mayoría de los acreedores de la Argentina entró a los dos canjes que se hicieron, por las mismas razones.

Pero estaban los buitres, que no se habían clavado con papeles de un país que quebró, sino que esperaron a que el país quiebre y después fueron a comprarlos por dos monedas. Y no entraron a la convocatoria de acreedores, porque eso no es su negocio. Lo que hicieron fue ir a la justicia (de EEUU, porque esos bonos decían que ante un problema había que acudir a esa justicia), para cobrar los 100 que están escritos en el bono, que el país ya dijo que no iba a pagar porque había entrado en crisis. Y que si pagaba, nunca iba a salir de la crisis. Entonces, en resumen, compran por 2 un bono que valía 100, y van a la justicia a exigir los 100. Un negocio redondísimo. Salvando las consideraciones éticas de hacer negocios a costa de las crisis de los países, que cuestan en pobreza, hambre, muertes, etc. Consideraciones que los buitres no hacen, porque los buitres son justamente animales de carroña: se alimentan de los muertos. Y a diferencia de los carroñeros de la naturaleza, éstos no contribuyen en nada al sistema. Al contrario, ponen en peligro hasta al mismo sistema financiero (que no está formado por carmelitas descalzas, que digamos) porque pueden impedir que un país salga de una crisis/recesión y por tanto vuelva a estar en condiciones de pedir prestado y pagar, esenciales para que todo el sistema siga andando. Por eso es tan importante que se trate de impedir esa actividad, que es algo así como un resquicio del sistema, que puede destruirlo. De un sistema que tampoco es una joyita.

Como Windows digamos. Son como un virus en tu Windows. Tratás de sacarlo antes de que rompa la compu, aunque sabés que en realidad deberías dejarte de joder y sacar el windows entero.

Ahora que sabemos qué son los fondos buitres, nos vamos acercando al centro de la cuestión. Acordar sí o no, bueno o malo, blanco o negro. Como la vida, la economía está llena de metáforas sin sentido. Así que vamos a intentar prescindir lo más posible de ellas (fuera de joda, algunas sirven, pero muchas se usan para explicar cosas al revés de como son).

¿Para qué sirve el acuerdo? Los que lo defienden, dicen básicamente que para volver a crecer, a traer inversiones extranjeras, poder volver a tomar deuda (barata), y evitar el ajuste (de golpe) o la hiperinflación.

El crecimiento y las inversiones dependen de muchas variables, no de una sola. Lo más importante de todo es que acordar abre la posibilidad de volver a tomar deuda en el exterior (y más barata que ahora, o sea, pagando menos intereses). Entonces resumiendo, y esto no es noticia, hablar de acuerdo con los buitres en realidad es hablar de poder volver a tomar deuda a gran escala. Alrededor de esto giran las discusiones de fondo.

Entonces, cambiando las preguntas: ¿Es malo endeudarse? ¿Es bueno?

La respuesta fácil sería decir “Es malo. Nos fue bien sin endeudarnos”. Y entonces viene la re-pregunta: “¿Sin endeudarnos”? Mirando algunos datos, oficiales, vemos que la Deuda pública Total entre 2005 (año del canje y el pago al FMI) y 2015 aumentó en algo más de US$ 111.000.000.000 (ciento once mil millones de dólares estadounidenses) -Fuente: Ministerio de Hacienda y Finanzas Públicas de la Nación-. O sea, aumentó un poco más del 86%.

Esto no es un ataque al gobierno anterior ni una defensa del actual. Me puedo considerar científicamente neutral, ya que, en términos formales, me fregan los dos.

Volviendo, alguien podría decir “pero cambió la composición de la deuda”. Y es verdad, cambiaron plazos, condiciones, tenedores y monedas de parte importante de la deuda. Pero no es lo central de este post, y no contradice el hecho de que la deuda total aumentó hasta casi duplicarse en 10 años. ¿Y por qué no se siente el peso de esa deuda? Porque por suerte la economía también creció, entonces tenemos más capacidad de pagarla y no es un problema grave, como fue en otras épocas. Después hay gente que discute cuánto crecimos realmente, y si la gran quita de la deuda no fue tan grande, pero eso son otros berenjenales en los que no nos vamos a meter en este post.

Entonces, ¿es bueno? La respuesta es “depende”. O más bien, no es ni bueno ni malo, es una herramienta, una opción. ¿Es bueno un destornillador? Si tenés que atornillar algo, seguramente. Si tenés que cortar una madera, no te va a solucionar el problema.

Entonces, depende de para qué se endeude uno. Y un país como el nuestro se puede endeudar básicamente para dos cosas: Para pagar gastos (de distinto tipo) que no podría pagar sólo con los ingresos que tiene ahora (igual que uno se endeuda con la tarjeta de crédito porque puede hacer un gasto grande en cuotas pero no todo junto); y para conseguir dólares, que siempre faltan por un problemita que tienen los países sub-desarrollados y que en economía se llama “Restricción Externa”.

La necesidad de endeudarse hoy viene por los dos motivos, pero el más urgente es no tanto el tema de financiar grandes gastos, sino de traer dólares para que el Banco Central no se quede sin reservas, y se puedan seguir importando los insumos que la industria necesita para poder seguir produciendo. Lo más grave del Cepo no fue que no te podías ir de viaje con un montón de dólares, sino que la industria no tenía suficientes dólares para importar maquinarias, materias primas e insumos. Y si la industria se va parando, deja de contratar gente, el desempleo deja de bajar (y puede subir). Y la economía se va frenando, cosa que efectivamente sucedió (ver gráfico).

Gráfico 1: Tasas de crecimiento del PBI últimos años.

Fuente: Elaboración propia en base a INDEC. Nota: PBI en base 2004. *Los datos de 2015 corresponden a los dos primeros trimestres.

Como se ve en el gráfico, por varias razones, post 2011 (año en que se instaura el cepo) se terminan los años de crecimiento a tasas chinas.

Y si no me creen, pueden ver este gráfico prestado de CIFRA-CTA, no exactamente opositores al gobierno anterior, que sin embargo muestra que las mejoras en los niveles de pobreza se hacen más lentos, y se empiezan a revertir en los últimos años:

Gráfico 2: Evolución de la pobreza e indigencia.

Fuente: Cifra-CTA.

Todo este problema de la falta de dólares merece un post aparte, y más que un post, porque hay un montón de investigaciones sobre estos temas, que surgieron de la única corriente de pensamiento económico propiamente latinoamericana: el Estructuralismo.

Todo este problema de la falta de dólares merece un post aparte, y más que un post, porque hay un montón de investigaciones sobre estos temas, que surgieron de la única corriente de pensamiento económico propiamente latinoamericana: el Estructuralismo.

Por supuesto, endeudarse no es la única manera de conseguir dólares. Las otras maneras principales son las exportaciones (venderle cosas a otros países, y por lo tanto nos pagan con dólares) y las inversiones que vienen de otros países (o sea, que traen dólares para montar una fábrica, por ejemplo). Ahora, para aumentar los dólares que entran por exportaciones hay que exportar más, o que mejore el precio de esas exportaciones. El precio no lo manejamos nosotros, y salvo algunas épocas extraordinarias como los años del boom de la soja, en general siempre los precios de los productos que exportamos empeoran en relación a los precios de los productos que tenemos que importar. Ese es otro conocido y estudiado problemita que se llama “problema de los términos del intercambio”.

Después del boom, los precios de los productos primarios bajaron y nunca recuperaron los máximos anteriores. Tampoco es fácil aumentar las cantidades exportadas, porque por un lado ya hay soja hasta en las terrazas, y por otro, se necesita mucha tecnología e innovación para competir con otros países y ganarles mercados, en distinto tipo de productos, industriales por ejemplo.

La otra opción era aumentar la entrada de dólares por eso que se llama Inversión Extranjera Directa (IED). A eso también apunta el gobierno, pero tampoco es una variable que se pueda manejar directamente. De cualquier forma, hay muchísima tela para cortar en cuanto a la inversión extranjera, que tiene ventajas y desventajas. Por ejemplo tiene la ventaja de que no hay que pagar intereses, y de que genera producción, empleo, etc. Pero la desventaja de que después la empresa se lleva sus ganancias (en dólares) al exterior. Y tampoco es lo mismo que se instale una fábrica de Fórmula 1, a que se instale una minera que se lleva recursos y te deja cianuro. Nada es tan simple como parece. Si no, ya seríamos Coruscant.

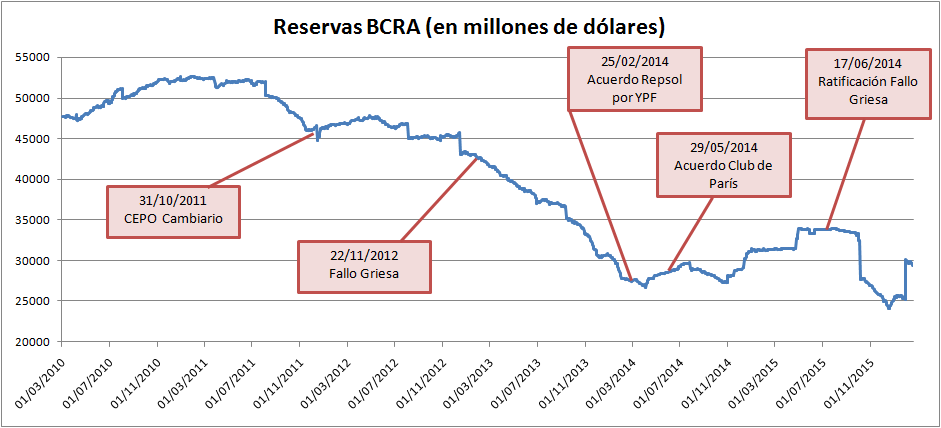

Gráfico 3: Evolución de las reservas.

Fuente: Elaboración propia en base a BCRA.

Entonces, sí, tarde o temprano (más temprano que tarde) había que resolver el temita de los buitres para tener la posibilidad de volver a conseguir los dólares que no están apareciendo por otro lado. Y no es que lo diga yo solo, en general los que están a cargo del país son los que se preocupan por esos temas. Por eso cuando se empezaron a acabar los dólares del Banco Central (mejor dicho: cuando no entraban suficientes dólares por exportaciones, ni inversiones, ni préstamos, y ese agujero ya no se pudo tapar con dólares del Central, porque se hizo hasta que se empezaron a terminar) empezó el apuro para “volver al mundo”, “cerrar el frente externo”, “salir del default”. Todos sinónimos para esto que estamos discutiendo hoy, volver a tener la posibilidad de pedir prestado afuera y barato.

Si no me creen, vean las fechas de las cosas que les digo:Gráfico 3: Evolución de las reservas.

Fuente: Elaboración propia en base a BCRA.

Como se desprende del gráfico, se puso el cepo ante una caída de las reservas, que se pudo contener por algún tiempo. Pero después, aún con cepo salían más dólares de los que entraban. A fines de 2012 llega el primer fallo de Griesa, que no era tan importante porque había esperanzas de apelarlo. Mientras tanto las reservas siguieron cayendo, o sea, no nos endeudamos pero nos consumimos los dólares acumulados. Pero como se seguían yendo más rápido de lo que entraban, vinieron en la primera mitad de 2014 los dos acuerdos con esa gente con la que nunca íbamos a acordar: los muchachos del Club de Paris y los de Repsol. Con eso se buscaba volver a conseguir dólares prestados, ni más ni menos. Pero es entonces en junio de 2014 cuando la decisión de la Corte Suprema de EEUU deja firme el fallo de Griesa y se nos cierra esa posibilidad. Nos impide en definitiva terminar de salir del default, o sea dejar de tener el cartelito de país en quiebra y por tanto poder pedir prestado a tasas de interés más bajas, más parecidas a las de nuestros vecinos.

En economía, como en la vida, la suerte también juega. Quizás Pappo debería estár más acá y Griesa más allá.

Pero en fin. Haber arreglado antes, con más reservas (y por tanto menos necesidad de dólares urgentes) hubiese implicado negociar en una posición más fuerte, tener un mejor acuerdo, y ahorrarse años de intereses punitorios que son muy caros. Además de ahorrarnos varios problemas derivados de la falta de dólares, que limitan el crecimiento de la economía, del empleo, etc.

Por otra parte, seguro que el acuerdo logrado fue más caro de lo que podría haber sido. Y seguro que negociamos en una posición más débil aún, porque sacar el cepo implica dejar de controlar la salida de dólares, y que éstos se vayan más rápido. O sea, implica que necesitamos más dólares y con más urgencia que antes. En cambio los buitres pueden esperar, total hacen negocio igual. Otro dato no menor es que pagar en efectivo es algo raro en términos del sistema financiero, (raro por no decir medio una locura) porque el efectivo tiene mucho valor. Así como todos los empresarios tratan de cobrar rápido pero cuando tienen que pagar emiten cheques a 180 días, en las grandes finanzas internacionales pasa lo mismo. Vale más la plata ahora que en el futuro. No es la primera vez que cancelamos una deuda en efectivo, pero eso no significa que esté bien.

Entonces, recapitulando un poco. ¿Había que acordar? Sí, porque había un fallo firme de la justicia. Lo único a discutir era cómo arreglar, pero lo otro ya no tenía vuelta atrás. Si se pudiera desconocer una deuda eternamente, ya tendríamos que haber revisado y dejado de pagar la deuda tomada por la última dictadura. No es que no se hizo por falta de huevos, no se hizo por una simple razón: el costo sería (muchísimo) más grande que el beneficio. ¿Es una cagada? Sí. Pero madurar implica darse cuenta de que a veces tenés que jugar con las cartas que tenés, y no con las que te gustaría.

Ahora bien, ¿Este arreglo es el mejor posible? Seguro que no. ¿Había que arreglar rápido? Sí, bastante. ¿Es la solución mágica? No, no va a traer mágica ni rápidamente un montón de inversiones, ni un montón de dólares baratísimos. Pero es el comienzo de un camino. En economía los procesos llevan tiempo, para este caso mínimo varios meses, probablemente más de un año para empezar a ver los resultados. Que además dependen de un montón de otras cosas.

De cualquier manera, como habíamos dicho más arriba, lo central no es el acuerdo sí o no. Lo central es que se discuta para qué acordamos. Para poder tomar deuda. Entonces lo central es discutir: ¿para qué nos vamos a endeudar? y ¿cuánto?. Endeudarnos sólo para traer dólares es mirar la mitad del problema. Esos dólares hacen falta, pero lo importante es qué se va a hacer con ellos. ¿Van a financiar ferrocarriles para que baje el costo del transporte de mercaderías y seamos más competitivos en el mundo? ¿Van a financiar rutas y hospitales para que se muera menos gente? ¿Van a financiar obras de energía para que el crecimiento de la industria no implique cortes de luz? ¿Van a financiar una transformación de la estructura productiva para dejar de depender de la soja? ¿Una mejora en la calidad de la educación? ¿Una reforma impositiva que sea progresiva?

O quizás, como pasó otras veces en la historia, ¿van a financiar obras públicas con sobreprecios como las que se destaparon con el escándalo de Petrobras? ¿Gastos corrientes que hay que pagar todos los años, y que cuando no podemos endeudarnos más hay que seguir pagándolos, y además pagar los intereses y las deudas? ¿Viajes baratos de argentinos al exterior, diciendo “deme dos”? ¿Compras de productos chinos baratos porque el dólar está artificialmente barato?

Que volvamos a los noventa o no, depende de muchas cosas, entre ellas, de lo que se haga con los dólares que se consigan. Volver al pasado o avanzar al futuro no depende de un sólo gobierno, depende en última instancia de todos. Y para eso lo mínimo es dar una discusión realista, con datos, respeto, y fundamentos. Nadie nos garantiza el futuro, y sería muy tonto creer en promesas, sean de quien sean. No se desarrollan los pueblos que creen o descreen de las promesas de sus gobernantes.

Se desarrollan los que generan políticas de estado en lugar de parches. Los que discuten, diagraman y ejecutan una estrategia de desarrollo que considera las particularidades de la economía del país, y no los que aplican recetas importadas cuyos resultados ya son conocidos. En esta tarea es que la discusión de los grandes problemas nacionales cobra particular importancia, y además es sana y enriquecedora cuando se hace con fundamentos y respeto. Esperamos que esta contribución al debate sirva para eso.

Se desarrollan los que generan políticas de estado en lugar de parches. Los que discuten, diagraman y ejecutan una estrategia de desarrollo que considera las particularidades de la economía del país, y no los que aplican recetas importadas cuyos resultados ya son conocidos. En esta tarea es que la discusión de los grandes problemas nacionales cobra particular importancia, y además es sana y enriquecedora cuando se hace con fundamentos y respeto. Esperamos que esta contribución al debate sirva para eso.

Fuentes:

- INDEC

- BCRA

- MECON